2023年5月15日,搜狐体育直播发布第30期“CNEA国际天然铀价格预测指数(2023年5月)”。

一、短期-月度现货价格预测指数(月度更新)

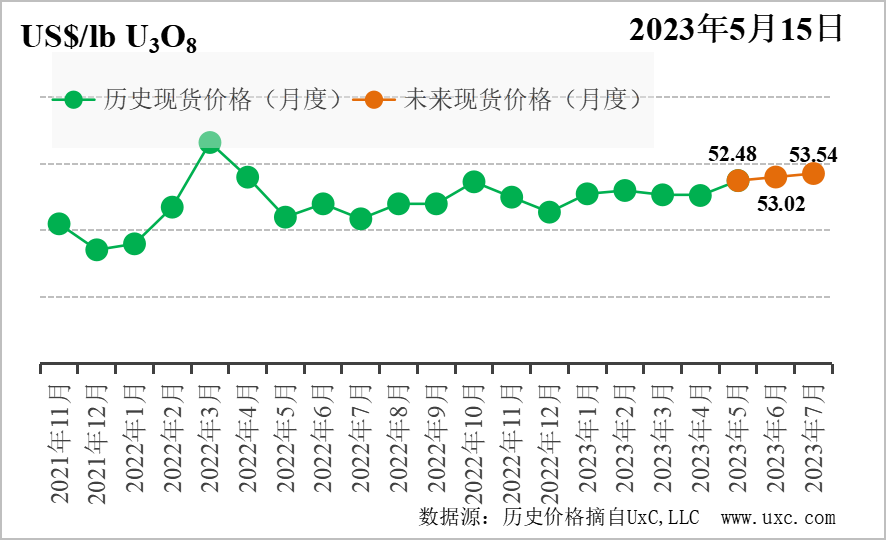

上期预测结论是:预计未来三个月天然铀现货市场价格波动区间为49-53美元/磅。支撑位为49美元/磅,当天然铀现货市场报价低于49美元/磅时,存在套利空间,市场参与者会入场采购提振价格;阻力位为53美元/磅,当天然铀现货市场报价高于53美元/磅时,现货相较长贸的溢价导致现货市场成交数量下降,压低价格。基于URC的短期周期性波动模型,预计未来3个月现货价格将保持平稳,略呈倒“V”型趋势。

4月份前三周的现货市场较为冷清,交易集中在最后一周。4月初的天然铀价格为50.75美元/磅,随后由于世界核燃料循环会议召开,市场交易停滞,4月7日至20日,天然铀现货价格稳定在51.00美元/磅。本月最后一周,G7峰会释放积极信号,市场交易活跃,大部分成交量均在本周完成,天然铀价格快速上涨至53.85美元/磅,月底价格收于53.75美元/磅。

展望未来,影响后续3个月(2023.5-2023.7)现货价格的因素包括:

投资基金的采购活动——采购节奏将持续放缓。美联储或暂停加息,但利率仍将维持高位,SPUT等投资基金融资难度持续加大;第一共和银行破产,西方银行业危机仍未消散,资本仍倾向稳健型投资,天然铀现货价格稳定上涨的趋势尚不明朗,短期内资本不会大规模流入。

生产商采购——Cameco可能在现货市场小幅采购。根据Cameco的常规采购策略,每年约有部分客户需求量,由现货市场采购来交付,并且采购集中在一二季度。一季度Cameco持观望态度,采购量为40万磅,预计在世界核燃料循环会议及G7峰会后,由于多方公开表态支持核能发展,二季度Cameco将出现搜狐体育直播采购,进而拉高现货价格。

核电企业需求——核电企业长期合约积极性提升,拉高现货价格。随着多个重要会议召开,多国明确核能在清洁能源布局的重要地位。核电业主对未来需求的锁定数量开始回升,并且库存处于历史低位,长期合约数量增加,将进一步推高长期价格,短期内现长货价差扩大,现货交易存在套利空间,刺激现货交易增加,提振现货价格。

俄乌冲突——欧美加速与俄罗斯的脱钩,造成市场分化局面,推高天然铀现货价格。G7峰会后,多国达成共识将俄罗斯排除核燃料循环产业链,欧美将缩短对俄合同的交付周期,新产生的需求也全部转移至西方市场,结构性的供应紧张导致现货市场可能出现波动上涨。欠料供应向过料供应的模式转变完全形成,分离功价格保持高位但对天然铀现货市场的影响有限。

综上,生产商采购积极性增强,长期价格上涨,欧美加速与俄罗斯脱钩为未来三个月现货价格上涨提供动力,但投资基金融资乏力、美联储加息尚未停止使得价格仍然承受下行压力。总体上看,上涨动力高于下行压力,价格预计呈现上涨趋势,伴随有小幅波动。

预计未来三个月天然铀现货市场价格波动区间为49-55美元/磅。支撑位为49美元/磅,当天然铀现货市场报价低于49美元/磅时,存在套利空间,市场参与者会入场采购提振价格;阻力位为55美元/磅,当天然铀现货市场报价高于55美元/磅时,现货相较长贸的溢价导致现货市场成交数量下降,压低价格。基于URC的净指标值模型,预计未来3个月现货价格将呈现上涨趋势。

二、中长期-年度现货价格预测指数(季度更新)

一季度发生的影响国际天然铀市场的重大事件包括:

供应方面,得益于现货价格上涨并稳定在50美元上下,在产矿山提产和闲置矿山重启加速,2023年天然铀产量总体略有增加。Cameco旗下McArthur Rive矿山预计本年度产出6930tU,较2022年年初预计的5775tU有较大提升。罗辛矿将延期十年,运营时间从2026年延长至2036年。奥林匹克坝也小幅上调2023预计产量,达到3465tU。

需求方面,核电发展积极信号逐步增多,需求保持适度增长。美国多家核电业主正在推动延长反应堆寿期;韩国政府计划提升核电发电比重,加快核能布局;日本决定延长部分现役反应堆运行至60年。

以投资基金为主的金融资本驱动的“二次需求”方面,短期内需求不活跃,中长期仍然是影响现货价格的关键因素。西方爆发银行业危机以来,欧美经济衰退的风险持续增加,SPUT投资基金当前的融资难度提升,“二次需求”放缓。中长期看,美联储迟早会进入降息周期,届时又会通过投资基金传导并极大影响天然铀市场。

中长期看,欧美核电企业自有库存处于历史低位,规模新合约的窗口期也同期出现,长贸合约的签署将成为市场的主旋律,会继续提升长期价格,刺激现货价格上涨。同时需求缺口依然存在,过剩库存也将持续消化,未来几年的现货价格可能较快震荡上行,直到带动搜狐体育直播的一次供应入市,平抑价格上涨。

基于URC自主研发的供需成本模型,未来价格未出现明显变化,本期预测沿用上期指数。

官网手机端

官网手机端

微信公众号

微信公众号

核能云端

核能云端